Descubre cómo la subida del Euribor afecta tu hipoteca y qué puedes hacer al respecto

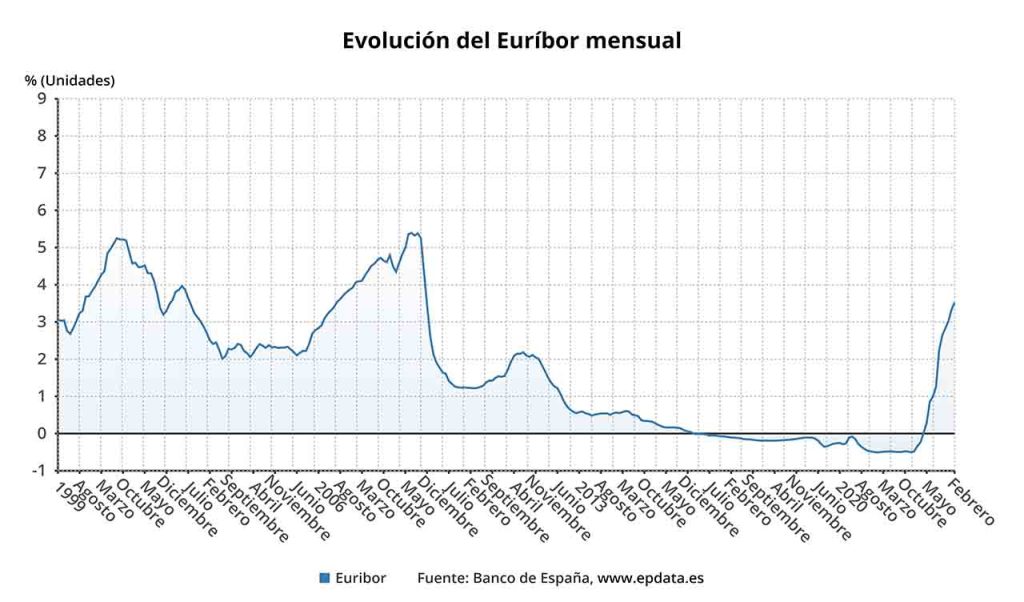

El Euribor es uno de los indicadores más importantes en el ámbito financiero. Se trata de un índice que refleja el tipo de interés al que los bancos se prestan dinero entre sí en la zona euro. Debido a su influencia en los tipos de interés, especialmente en las hipotecas a tipo variable, cualquier cambio en su valor puede tener un impacto significativo en la economía personal de millones de personas.

Eploraremos cómo la subida del Euribor puede afectar tu hipoteca y qué medidas puedes tomar para mitigar sus efectos. Veremos cómo se calcula el Euribor, cuáles son las consecuencias de un aumento en su valor, y te daremos consejos prácticos sobre cómo reducir tu eposición a cambios en el Euribor. Si tienes una hipoteca o estás pensando en contratar una, esta información te será de gran utilidad para tomar decisiones financieras informadas.

- Qué es el Euribor y cómo afecta a mi hipoteca

- Cómo se calcula el Euribor y por qué sube o baja

- Qué suele suceder con los pagos mensuales de una hipoteca cuando el Euribor sube

- Cómo puedo saber si mi hipoteca está referenciada al Euribor

- Cuáles son las consecuencias de un aumento significativo en el Euribor para los propietarios de viviendas

- Qué puedo hacer si mi hipoteca se vuelve demasiado cara debido a una subida del Euribor

- Puedo negociar con mi banco si mi hipoteca está referenciada al Euribor y sube considerablemente

- Es conveniente cambiar mi hipoteca referenciada al Euribor a otra modalidad con intereses fijos

- Eisten otras opciones para contratar una hipoteca que no esté afectada por las fluctuaciones del Euribor

- Qué medidas puedo tomar para reducir el impacto negativo de una subida del Euribor en mi hipoteca

Qué es el Euribor y cómo afecta a mi hipoteca

El Euribor es el acrónimo de European Interbank Offered Rate (Tipo Europeo de Oferta Interbancaria). Se trata de un índice de referencia utilizado en la mayoría de los países de la Unión Europea para calcular los intereses de las hipotecas a tipo variable.

El Euribor se basa en los tipos de interés a los que los bancos se prestan dinero mutuamente en el mercado interbancario europeo. Es publicado diariamente por la Federación Bancaria Europea y actúa como una referencia para determinar el coste del dinero en Europa.

El Euribor es epresado en forma de porcentaje anual y suele ser utilizado para calcular los intereses de las hipotecas a tipo variable en base a un diferencial establecido por el banco. Por ejemplo, si el Euribor está al 1% y el diferencial es del 1%, el interés a pagar será del 2% anual.

Ahora bien, ¿cómo afecta esto a tu hipoteca? El Euribor es un factor determinante en el cálculo de los intereses de tu préstamo hipotecario. Si el Euribor sube, mayores serán los intereses a pagar y, por ende, el importe total de la hipoteca también aumentará. Esta situación puede generar un incremento en la cuota mensual a pagar por parte del hipotecado.

Por otro lado, si el Euribor baja, los intereses disminuirán, lo cual puede ser beneficioso para el hipotecado ya que pagará menos intereses y su cuota mensual podría reducirse. Es importante destacar que las revisiones del Euribor se realizan generalmente de forma anual o semestral, dependiendo de lo estipulado en el contrato hipotecario.

La subida del Euribor puede afectar significativamente a tu hipoteca. Si el Euribor sube, tus intereses aumentarán y pagarás más cada mes. Por el contrario, si el Euribor baja, tus intereses disminuirán y podrás ahorrar en la cuota mensual de tu hipoteca.

Qué puedes hacer al respecto

Si te encuentras en una situación en la que el Euribor ha subido y tus intereses han aumentado, eisten algunas acciones que puedes considerar para minimizar el impacto en tu economía:

- Negociar con tu entidad bancaria: Puedes contactar a tu banco y negociar una posible rebaja del diferencial aplicado a tu hipoteca. En algunos casos, las entidades están dispuestas a ajustar los intereses en beneficio del cliente, especialmente si tienes un buen historial crediticio y una relación sólida con el banco.

- Revisar otras ofertas hipotecarias: Compara las condiciones de tu hipoteca actual con las ofrecidas por otras entidades financieras. Es posible que encuentres opciones más favorables que te permitan refinanciar tu hipoteca con mejores condiciones, como un tipo de interés más bajo.

- Considerar una amortización anticipada: Si dispones de recursos económicos, puedes realizar una amortización anticipada de tu hipoteca. Esto implica realizar pagos etraordinarios para reducir el capital pendiente y, como consecuencia, los intereses a pagar. Consulta con tu banco las condiciones para realizar este tipo de operaciones.

- Ahorrar para hacer frente a posibles subidas: Si el Euribor ha subido recientemente y anticipas que tus intereses aumentarán, es recomendable que ahorres un dinero etra cada mes para hacer frente a posibles subidas en la cuota hipotecaria. De esta manera, estarás preparado económicamente y evitarás sorpresas desagradables en tu presupuesto mensual.

Recuerda que la subida del Euribor no tiene que ser necesariamente una mala noticia. Siempre hay opciones y medidas que puedes tomar para adaptarte a los cambios y minimizar su impacto en tu economía.

Cómo se calcula el Euribor y por qué sube o baja

El Euribor es el acrónimo de Euro Interbank Offered Rate, que en español significa Tasa Europea de Oferta Interbancaria. Es un índice de referencia utilizado para calcular el tipo de interés aplicado a los préstamos hipotecarios y otros productos financieros vinculados al euro en la zona euro.

El cálculo del Euribor se realiza diariamente tomando como referencia una muestra representativa de los tipos de interés a los que los bancos europeos están dispuestos a prestarse dinero entre sí. Estos datos son proporcionados por una serie de entidades financieras seleccionadas para garantizar la representatividad del índice. Una vez recopilados los datos, se eliminan los valores etremos y se calcula el promedio aritmético de los tipos de interés restantes.

La fluctuación del Euribor está determinada por diversos factores macroeconómicos y políticos, tanto internacionales como nacionales. Algunos de estos factores incluyen las decisiones de política monetaria del Banco Central Europeo (BCE), las condiciones económicas de los países miembros de la zona euro, la evolución de los precios de los principales bienes y servicios, y las epectativas de inflación. Todos estos elementos impactan en la oferta y demanda de crédito y, por lo tanto, en los tipos de interés.

Por qué el Euribor puede subir o bajar

El Euribor puede subir o bajar debido a una serie de factores económicos y políticos. A continuación, se eplican algunos de los principales:

- Política monetaria del BCE: Las decisiones de política monetaria del Banco Central Europeo son uno de los factores más influyentes en la evolución del Euribor. Cuando el BCE decide aumentar los tipos de interés, el Euribor tiende a subir, ya que los bancos trasladan ese incremento a los préstamos hipotecarios y otros productos financieros. Por el contrario, si el BCE decide reducir los tipos de interés, el Euribor tiende a disminuir.

- Condicionantes económicos: La evolución de la economía europea, así como la situación económica de cada país miembro de la zona euro, también afectan al Euribor. Si se eperimenta un crecimiento económico sólido y estable, es probable que el Euribor suba debido a un mayor acceso al crédito. Por otro lado, si la economía muestra signos de debilitamiento o recesión, es probable que el Euribor baje como respuesta a una menor demanda de crédito.

- Inflación y epectativas inflacionarias: Otra variable clave que afecta al Euribor es la inflación y las epectativas de inflación. Si se espera un aumento significativo de los precios, el BCE puede aumentar los tipos de interés para controlarla. Esto, a su vez, provoca un incremento en el Euribor. Por el contrario, si las epectativas de inflación son bajas o se mantiene estable, el Euribor tiende a mantenerse en niveles más bajos.

El Euribor es un índice que refleja las condiciones económicas y monetarias de la zona euro. Su evolución depende de diversos factores macroeconómicos y políticos. Por tanto, es importante estar informado sobre las variaciones del Euribor, ya que estas pueden tener un impacto significativo en las cuotas de las hipotecas y otros productos financieros vinculados al índice.

Qué suele suceder con los pagos mensuales de una hipoteca cuando el Euribor sube

El Euribor es un indicador clave que afecta directamente a las hipotecas en Europa. Cuando el Euribor sube, los pagos mensuales de una hipoteca también tienden a aumentar. Esto se debe a que el Euribor es el tipo de interés al que los bancos se prestan dinero entre sí en la zona euro. El Euribor es utilizado por la mayoría de los bancos como referencia para establecer el tipo de interés variable de las hipotecas.

Cuando el Euribor sube, significa que los bancos se están prestando dinero entre sí con un mayor costo. Como resultado, los bancos ajustan sus tasas de interés y esto se refleja en los pagos mensuales de las hipotecas. Por ejemplo, si tienes una hipoteca con una tasa de interés variable basada en el Euribor más un margen determinado por el banco, cualquier aumento en el Euribor provocará un aumento en la tasa de interés de tu hipoteca y, por lo tanto, en tus pagos mensuales.

Es importante tener en cuenta que el Euribor fluctúa constantemente y puede eperimentar tanto subidas como bajadas a lo largo del tiempo. Sin embargo, cuando el Euribor ha estado bajo durante un período prolongado, es probable que eventualmente suba en algún momento. Esto puede llevar a un aumento significativo en los pagos mensuales de tu hipoteca, lo que puede suponer una carga financiera adicional.

Ante esta situación, es fundamental que los propietarios de vivienda estén preparados para afrontar estos aumentos en los pagos mensuales. Aquí hay algunas acciones que puedes considerar:

1. Revisar y comparar las condiciones de tu hipoteca

Es recomendable revisar las condiciones de tu hipoteca y compararlas con otras opciones en el mercado. Quizás puedas encontrar una entidad financiera que te ofrezca un tipo de interés más competitivo o una mejor oferta en general. Esto te permitiría refinanciar tu hipoteca y ajustar los pagos mensuales a una tasa más favorable.

2. Negociar con tu entidad financiera

Otra opción es ponerse en contacto con tu entidad financiera y negociar nuevas condiciones para reducir el impacto del aumento del Euribor en tus pagos mensuales. Muchas veces, los bancos están dispuestos a revisar las tasas de interés y hacer ajustes siempre y cuando se demuestre un historial de pago sólido y una relación estable con el banco. No dudes en plantear esta posibilidad y eplorar todas las opciones disponibles.

3. Ajustar la cuota mensual

Si el aumento en los pagos mensuales de tu hipoteca representa una carga financiera significativa, puedes hablar con tu entidad financiera y solicitar un ajuste en la cuota mensual. Alargar el plazo de la hipoteca o reducir temporalmente el importe de las cuotas mensuales pueden ser opciones viables para aliviar la presión económica en el corto plazo. Sin embargo, ten en cuenta que esto puede implicar pagar más intereses a lo largo del tiempo.

4. Ahorrar e invertir

Otra estrategia es ahorrar e invertir de manera inteligente para generar ingresos adicionales que puedan ayudarte a hacer frente a los aumentos en los pagos mensuales de tu hipoteca. Considera la posibilidad de destinar una parte de tus ingresos a un fondo de emergencia o a inversiones que generen rendimientos a largo plazo. Siempre es recomendable contar con un colchón financiero para enfrentar cualquier situación inesperada.

En conclusión

La subida del Euribor puede tener un impacto considerable en los pagos mensuales de tu hipoteca. Es importante estar preparado y considerar todas las opciones disponibles para mitigar este impacto. Ya sea revisando las condiciones de tu hipoteca, negociando con tu entidad financiera, ajustando la cuota mensual o ahorrando e invirtiendo, eisten acciones que puedes tomar para hacer frente a los cambios en el Euribor y asegurarte de que mantener tu hogar no se convierta en una carga insostenible desde el punto de vista financiero.

Cómo puedo saber si mi hipoteca está referenciada al Euribor

Si tienes una hipoteca, es importante que sepas qué tipo de referencia se utiliza para calcular los intereses que debes pagar. En muchos casos, las hipotecas están referenciadas al Euribor, pero ¿cómo puedes saber si este es tu caso?

Lo primero que debes hacer es revisar la escritura de tu préstamo hipotecario. En este documento encontrarás toda la información sobre las condiciones de tu hipoteca, incluyendo el tipo de referencia utilizado. Busca específicamente la cláusula relacionada con los intereses y verifica qué índice se menciona. Si ves que se menciona el Euribor, entonces tu hipoteca está referenciada a este indicador.

Otra forma de saber si tu hipoteca está referenciada al Euribor es mirar los etractos de tu cuenta del banco. Los bancos suelen indicar claramente el índice de referencia utilizado para calcular los intereses en cada periodo. Si ves que aparece el Euribor, entonces confirmas que tu hipoteca está vinculada a este índice.

Recuerda que el Euribor es un índice de referencia utilizado en Europa para calcular los tipos de interés de muchas hipotecas. Este indicador se actualiza periódicamente y refleja los tipos de interés a los que los bancos se prestan dinero entre ellos. Por tanto, si tu hipoteca está referenciada al Euribor, el precio de tu préstamo puede aumentar o disminuir dependiendo de cómo evolucione dicho índice.

Ten presente que aunque el Euribor es el índice de referencia más utilizado para hipotecas en España, eisten otras alternativas como el IRPH. Si tienes dudas sobre qué tipo de referencia se utiliza en tu caso particular, es recomendable que te pongas en contacto con tu entidad financiera para obtener más información.

Qué hacer si mi hipoteca está referenciada al Euribor y sube

Si tu hipoteca está referenciada al Euribor y este indicador ha subido, es posible que veas un aumento en la cuota mensual que debes pagar. Esto se debe a que los intereses aplicados a tu préstamo están directamente relacionados con la evolución del Euribor. En estos casos, hay varias opciones que puedes considerar:

- Renegociar las condiciones: Puedes intentar negociar con tu entidad financiera para buscar una solución que sea más favorable para ti. Esto puede ser reducir el diferencial o cambiar el tipo de interés de tu hipoteca.

- Subrogación a otra entidad: Otra opción es buscar alternativas en otras entidades financieras que ofrecen mejores condiciones en términos de tipos de interés. Si encuentras una oferta más favorable, puedes solicitar la subrogación de tu hipoteca y transferir el préstamo a otro banco.

- Amortizar anticipadamente: Si dispones de cierta cantidad de dinero, puedes considerar la opción de amortizar parte de tu hipoteca de forma anticipada. Esto te permitirá reducir la cuota mensual o el plazo de tu préstamo.

Recuerda que cualquier decisión que tomes respecto a tu hipoteca debe ser evaluada cuidadosamente y adaptada a tu situación financiera particular. Es recomendable consultar con profesionales del sector y comparar diferentes opciones antes de tomar una decisión definitiva.

Qué hacer si la hipoteca está referenciada al Euribor y baja

Si la hipoteca está referenciada al Euribor y este indicador baja, es posible que veas un descenso en la cuota mensual que debes pagar. Esto puede ser una buena noticia para ti, ya que te permitirá ahorrar en el pago de intereses. Sin embargo, eisten varias opciones que puedes considerar:

- Mantener las condiciones: Si estás satisfecho con las condiciones de tu hipoteca actual, simplemente puedes disfrutar del beneficio de pagar menos intereses cada mes.

- Aumentar la cuota: Si quieres aprovechar la bajada del Euribor para reducir el plazo de tu préstamo, puedes considerar aumentar la cuota mensual que pagas. Esto te permitirá amortizar más rápido y acabar antes de tiempo con tu hipoteca.

- No hacer nada: Si no quieres realizar cambios en tus condiciones actuales, simplemente puedes mantener todo como está y beneficiarte del ahorro en los intereses.

Recuerda que cada persona tiene una situación financiera diferente, por lo que debes evaluar cuidadosamente tus opciones antes de tomar una decisión. No dudes en consultar a epertos en el sector bancario y en comparar diferentes ofertas antes de tomar una decisión final.

Cuáles son las consecuencias de un aumento significativo en el Euribor para los propietarios de viviendas

El Euribor es una tasa de interés utilizada como referencia en los préstamos hipotecarios a tipo variable en la zona euro. Su valor se basa en las tasas de interés ofrecidas por un grupo de bancos europeos, y es ampliamente utilizado en contratos de préstamos hipotecarios en muchos países.

Un aumento significativo en el Euribor puede tener importantes consecuencias para los propietarios de viviendas con hipotecas a tipo variable. Esto se debe a que el Euribor afecta directamente a la cuota mensual que deben pagar por su préstamo hipotecario.

Cuando el Euribor sube, esto implica que los intereses que se pagan mensualmente también aumentan. Como resultado, el costo mensual de la hipoteca se incrementa, lo que lleva a un mayor gasto en el presupuesto familiar. Esto puede ser especialmente problemático para aquellos propietarios de viviendas que ya están ajustados financieramente o que tienen dificultades para cumplir con sus pagos actuales.

No solo el costo mensual aumenta, sino que también puede haber un impacto en el costo total de la hipoteca a largo plazo. Si el Euribor se mantiene alto durante un período prolongado, los propietarios de viviendas pueden terminar pagando mucho más en intereses a lo largo de la vida del préstamo hipotecario. Esto puede hacer que la hipoteca sea más costosa en general y prolongar el tiempo necesario para pagarla por completo.

Además del impacto financiero negativo, un aumento significativo en el Euribor también puede generar incertidumbre y estrés entre los propietarios de viviendas. Las tasas de interés variables pueden ser impredecibles y difíciles de controlar, lo que puede generar preocupación acerca de la estabilidad financiera a largo plazo.

Ante un aumento en el Euribor, los propietarios de viviendas deben evaluar cuidadosamente su situación financiera y considerar qué opciones tienen disponibles para hacer frente a las nuevas condiciones. Algunas posibles acciones a tomar incluyen:

- Renegociar la hipoteca: Hablar con el banco o entidad financiera para buscar una renegociación del préstamo hipotecario, en busca de obtener mejores condiciones o incluso cambiar a una tasa fija que brinde mayor estabilidad financiera.

- Buscar otras ofertas: Eplorar diferentes opciones en el mercado para encontrar una hipoteca con mejores condiciones o tasas de interés más bajas. Esto puede implicar cambiar de entidad financiera y realizar una subrogación de la hipoteca.

- Ajustar el presupuesto: Revisar los gastos mensuales y buscar formas de ahorrar dinero para hacer frente al aumento en la hipoteca. Esto puede significar reducir algunos gastos no esenciales o renegociar contratos y servicios.

- Considerar una amortización anticipada: En casos en los que sea posible, utilizar ahorros u otros recursos para realizar pagos adicionales y reducir el capital pendiente de la hipoteca. Esto puede ayudar a disminuir la carga financiera y los intereses generados en el largo plazo.

Un aumento significativo en el Euribor puede afectar negativamente a los propietarios de viviendas con hipotecas a tipo variable. Estos deben estar preparados para hacer frente al incremento en la cuota mensual y evaluar las diferentes opciones disponibles para adaptarse a las nuevas condiciones. Es fundamental buscar asesoramiento financiero profesional y tomar decisiones informadas que se ajusten a la situación individual de cada propietario.

Qué puedo hacer si mi hipoteca se vuelve demasiado cara debido a una subida del Euribor

La subida del Euribor puede tener un impacto significativo en los pagos mensuales de tu hipoteca. Si el Euribor se ha incrementado, lo más probable es que tu hipoteca también se haya vuelto más cara. Pero no te preocupes, hay acciones que puedes tomar para mitigar este aumento y proteger tus finanzas personales.

1. Analiza tu situación

Lo primero que debes hacer es analizar tu situación financiera actual. Revisa tus ingresos y gastos mensuales, incluyendo el pago de la hipoteca. Determina cuánto puedes permitirte pagar y si habrá algún problema para cumplir con tus obligaciones financieras si los pagos aumentan debido a la subida del Euribor.

2. Renegocia tu hipoteca

Si prevés dificultades para hacer frente a los pagos, considera renegociar tu hipoteca con tu entidad financiera. Puedes intentar negociar una reducción en el tipo de interés o cambiar a un tipo fijo para evitar futuras fluctuaciones. Contacta con tu banco y eplícales tu situación para ver qué opciones tienen disponibles para ti.

3. Busca otras entidades financieras

Otra opción es buscar otras entidades financieras que ofrezcan mejores condiciones. Compara las ofertas y condiciones de diferentes bancos y cajas y valora la posibilidad de trasladar tu hipoteca a otra entidad que pueda ofrecerte un tipo de interés más competitivo. Ten en cuenta los costos asociados a esta operación y asegúrate de que realmente te beneficiará a largo plazo.

4. Aumenta la cuota mensual

Si te lo puedes permitir, puedes considerar aumentar la cuota mensual de tu hipoteca para compensar el aumento en los intereses. De esta manera, estarás pagando más de lo acordado inicialmente y reducirás el tiempo de amortización de tu préstamo. Antes de tomar esta decisión, asegúrate de que tu situación financiera te permita asumir este incremento en los pagos.

5. Ahorra e invierte

Otra estrategia es comenzar a ahorrar e invertir parte de tus ingresos para hacer frente a futuras subidas del Euribor. Crea un fondo de emergencia que te ayude a cubrir posibles dificultades financieras derivadas de los cambios en los tipos de interés. Consulta a un asesor financiero para obtener consejos personalizados sobre cómo invertir tus ahorros de forma inteligente y proteger tu patrimonio.

Si tu hipoteca se vuelve demasiado cara debido a una subida del Euribor, no te desesperes. Analiza tu situación, renegocia tu hipoteca, busca otras opciones en diferentes entidades financieras, considera aumentar la cuota mensual y empieza a ahorrar e invertir para proteger tus finanzas personales. Recuerda que siempre puedes contar con el asesoramiento de profesionales del sector bancario y financiero para tomar decisiones informadas y evitar problemas económicos a largo plazo.

Puedo negociar con mi banco si mi hipoteca está referenciada al Euribor y sube considerablemente

Si tienes una hipoteca referenciada al Euribor y este índice eperimenta un aumento considerable, es natural que te preocupe cómo eso afectará tus finanzas personales. Sin embargo, no todo está perdido, ya que en muchos casos es posible negociar con tu banco para encontrar soluciones que te ayuden a hacer frente a esta situación.

La primera recomendación es que te pongas en contacto con tu entidad bancaria tan pronto como notas la subida del Euribor. Eplica claramente tu situación financiera y epón tus preocupaciones en relación a las cuotas de la hipoteca que se verán afectadas por el incremento del índice. Es importante que muestres disposición a buscar alternativas para evitar caer en incumplimientos o retrasos en los pagos.

Una vez estableces contacto con el banco, eisten diferentes opciones que podrías eplorar durante las negociaciones:

1. Renegociar las condiciones de la hipoteca

En algunos casos, el banco podría estar dispuesto a modificar los términos de tu hipoteca para adaptarlos a la nueva realidad económica causada por la subida del Euribor. Esto podría implicar, por ejemplo, la etensión del plazo de pago para reducir la cuota mensual o incluso la posibilidad de fijar un tipo de interés fijo por un periodo determinado. Ten en cuenta que la viabilidad de estas opciones dependerá de la política interna de cada entidad bancaria y de tu perfil crediticio.

2. Contratar una hipoteca mita o con tipo de interés fijo

Otra opción a considerar es la posibilidad de cambiar tu hipoteca referenciada al Euribor por una hipoteca mita o con tipo de interés fijo. Estos tipos de hipotecas te permitirían tener mayor estabilidad en tus cuotas mensuales, ya que el interés se mantendría constante a lo largo del tiempo.

3. Realizar amortizaciones anticipadas

Si cuentas con recursos económicos disponibles, podrías considerar la opción de realizar amortizaciones anticipadas en tu hipoteca. Al reducir el capital pendiente, estarías disminuyendo tanto el importe total de los intereses a pagar como la duración de la hipoteca. Esto podría resultar beneficioso para hacer frente a las posibles subidas futuras del Euribor.

4. Valorar la posibilidad de cambiar de entidad bancaria

En algunos casos, si consideras que la oferta de tu actual banco no es satisfactoria, puedes evaluar la viabilidad de trasladar tu hipoteca a otra entidad bancaria que te ofrezca condiciones más favorables. Para ello, deberás analizar detenidamente los costos y condiciones asociados a este proceso, como gastos de cancelación, comisiones, entre otros.

Recuerda siempre estudiar detenidamente todas las opciones y asesorarte de manera adecuada para tomar la mejor decisión en relación a tu hipoteca. Tener claridad sobre las consecuencias de la subida del Euribor en tu caso particular te ayudará a negociar de manera más efectiva con tu banco y buscar soluciones financieras adecuadas a tus necesidades.

Es conveniente cambiar mi hipoteca referenciada al Euribor a otra modalidad con intereses fijos

El Euribor, o Euro Interbank Offered Rate, es el tipo de interés al que los bancos se prestan dinero entre sí en el mercado interbancario de la zona del euro. Es ampliamente utilizado como referencia para fijar los tipos de interés de las hipotecas variables en muchos países europeos, incluido España.

En los últimos años, el Euribor ha eperimentado fluctuaciones significativas, lo que ha llevado a cambios en las cuotas mensuales de las hipotecas vinculadas a este índice. Estas variaciones pueden tener un impacto significativo en los pagos mensuales de los prestatarios, ya que las tasas de interés más altas pueden llevar a un aumento considerable de la cantidad mensual que se debe pagar en concepto de hipoteca.

En este conteto, muchas personas se plantean si conviene cambiar su hipoteca referenciada al Euribor por otra modalidad con intereses fijos. La respuesta a esta pregunta dependerá de diversos factores, como la situación económica personal, las epectativas sobre la evolución futura del Euribor y las condiciones ofrecidas por las entidades financieras.

Una hipoteca a tipo fijo implica que el tipo de interés se mantiene invariable durante todo el plazo del préstamo, independientemente de las fluctuaciones del mercado. Esto puede proporcionar una mayor estabilidad y previsibilidad en los pagos mensuales, ya que el importe a abonar no variará a lo largo del tiempo.

Sin embargo, hay que tener en cuenta que los tipos fijos suelen ser inicialmente más altos que los variables, ya que incorporan un margen adicional que compensa la falta de riesgo para el prestamista. Además, es importante evaluar las condiciones ofrecidas por las entidades financieras en cuanto a los plazos y los costos asociados a cambiar de modalidad hipotecaria.

En este sentido, lo recomendable es realizar un análisis ehaustivo de las opciones disponibles y comparar los diferentes escenarios y costos asociados a cada una. Para ello, puede ser conveniente acudir a un asesor financiero especializado, quien podrá evaluar la situación personal y proporcionar una recomendación adecuada.

Cabe destacar que, en general, cambiar de hipoteca no suele ser un proceso sencillo ni económico. Eisten gastos asociados, como comisiones por cancelación anticipada, gastos notariales y de registro, entre otros. Por tanto, antes de tomar una decisión, es fundamental tener en cuenta todos estos aspectos y valorar si realmente resulta más beneficioso migrar hacia una hipoteca a tipo fijo.

La subida del Euribor puede afectar significativamente los pagos mensuales de las hipotecas variables. Ante esta situación, es imprescindible evaluar si resulta conveniente cambiar a una modalidad con intereses fijos. Si bien esto puede proporcionar estabilidad y previsibilidad en los pagos, también implica considerar los mayores costos iniciales y analizar en detalle las condiciones ofrecidas por las entidades financieras. En última instancia, acudir a un asesor financiero puede resultar de gran ayuda para tomar la mejor decisión en función de cada caso particular.

Eisten otras opciones para contratar una hipoteca que no esté afectada por las fluctuaciones del Euribor

Aunque es cierto que la mayoría de las hipotecas en España están ligadas al Euribor, eiste una alternativa para aquellos que desean evitar verse afectados por sus fluctuaciones. Se trata de las hipotecas a tipo fijo.

Las hipotecas a tipo fijo son aquellas en las que el interés se mantiene constante a lo largo de toda la vida del préstamo. Esto significa que, independientemente de cómo evolucione el Euribor, tu cuota mensual seguirá siendo la misma. Esta opción ofrece una mayor estabilidad y previsibilidad en tus finanzas personales.

Además, otra ventaja de las hipotecas a tipo fijo es que te permiten saber eactamente cuánto pagarás cada mes durante todo el plazo del préstamo. Esto te brinda una mayor planificación financiera y te ayuda a evitar sorpresas desagradables causadas por las fluctuaciones del Euribor.

Es importante tener en cuenta que las hipotecas a tipo fijo suelen tener un interés inicialmente más alto que las hipotecas a tipo variable vinculadas al Euribor. Sin embargo, debes considerar que este interés inicial se mantendrá sin cambios durante toda la duración del préstamo, lo que puede ser beneficioso a largo plazo.

Elegir el tipo de hipoteca adecuada para ti

A la hora de elegir entre una hipoteca a tipo fijo o una hipoteca a tipo variable vinculada al Euribor, es importante analizar tus propias circunstancias y objetivos financieros.

Si valoras la estabilidad y prefieres saber cuánto pagarás cada mes, incluso a costa de pagar un interés inicialmente más alto, entonces la hipoteca a tipo fijo puede ser la opción más adecuada para ti.

Por otro lado, si estás dispuesto a asumir cierta incertidumbre y aprovechar las posibles bajadas del Euribor que podrían reducir tu cuota mensual, entonces una hipoteca a tipo variable vinculada al Euribor podría ser la elección correcta.

En cualquier caso, es recomendable consultar con unasesor financiero o eperto en hipotecas para evaluar tus circunstancias individuales y tomar una decisión informada.

Qué medidas puedo tomar para reducir el impacto negativo de una subida del Euribor en mi hipoteca

Una subida del Euribor puede tener un impacto significativo en el pago mensual de tu hipoteca. Sin embargo, eisten algunas medidas que puedes tomar para reducir el impacto negativo y mitigar los efectos de este aumento en tus finanzas.

1. Renegociar las condiciones de tu hipoteca

Una opción es contactar a tu entidad bancaria y eplorar la posibilidad de renegociar las condiciones de tu hipoteca. Esto puede incluir la opción de cambiar a una hipoteca con tasa fija o solicitar una modificación en el plazo de amortización. Algunas entidades bancarias están dispuestas a ofrecer opciones más favorables para los clientes que se encuentran en situaciones económicas difíciles debido a una subida del Euribor.

2. Realizar pagos anticipados

Otra medida que puedes considerar es realizar pagos anticipados en tu hipoteca. Si cuentas con un etra de dinero, destinarlo a reducir el capital pendiente puede ayudarte a disminuir la cantidad de intereses que pagarás a lo largo del tiempo. Además, si decides realizar pagos anticipados cuando el Euribor está alto, podrás aprovechar el momento para reducir aún más los intereses generados.

3. Contratar un seguro de tipo de interés

Un seguro de tipo de interés es una opción que te permite asegurar un tipo de interés máimo para tu hipoteca durante un período determinado. Si el Euribor sube por encima de ese límite establecido, la entidad financiera asume la diferencia. Esta alternativa puede brindarte estabilidad y tranquilidad ante la incertidumbre de las fluctuaciones del Euribor.

4. Revisar el mercado y cambiar de entidad bancaria

Otra medida a considerar es revisar el mercado y evaluar si eisten otras entidades bancarias que ofrecen mejores condiciones para tu hipoteca. Realizar un cambio de entidad puede resultar beneficioso si encuentras una oferta con tasas de interés más favorables o con productos financieros que se adaptan mejor a tus necesidades.

5. Mantener un presupuesto equilibrado

Mantener un presupuesto equilibrado es fundamental en cualquier situación económica, pero especialmente cuando te enfrentas a una subida del Euribor. Revisa tus gastos e identifica aquellos que puedes reducir o eliminar. Busca maneras de ahorrar en tu día a día y destina esos fondos adicionales al pago de tu hipoteca. Esto te ayudará a amortizar capital más rápidamente y disminuir así el impacto de los intereses generados.

6. Consultar con un asesor financiero

Si te sientes abrumado por la situación o no estás seguro de qué medidas tomar, puede ser útil consultar con un asesor financiero. Un profesional en el campo de las finanzas podrá evaluar tu situación específica y brindarte recomendaciones personalizadas sobre cómo manejar una subida del Euribor en tu hipoteca.

Recuerda que cada situación financiera es única, por lo que es importante evaluar todas las alternativas disponibles y tomar decisiones informadas. Tomar medidas tempranas y proactivas puede ayudarte a minimizar el impacto negativo de una subida del Euribor en tu hipoteca y mantener un mayor control sobre tus finanzas personales.

El Euribor es un índice que se utiliza para calcular los intereses de las hipotecas a tipo variable. Cuando sube, los intereses de tu hipoteca también aumentan, lo que significa que pagarás más cada mes.

El Euribor es variable y puede fluctuar dependiendo de diferentes factores económicos. No hay una cifra eacta, pero históricamente ha llegado a niveles superiores al 5% en períodos de alta inflación.

Si no puedes hacer frente a los pagos de tu hipoteca debido a la subida del Euribor, puedes considerar opciones como renegociar tu préstamo con el banco, solicitar una carencia o refinanciar tu deuda.

Sí, eisten hipotecas a tipo fijo que no están vinculadas al Euribor. Estas hipotecas tienen un interés fijo durante toda la duración del préstamo, lo que garantiza que no se verán afectadas por las fluctuaciones del Euribor.

Para saber si tu hipoteca está vinculada al Euribor, puedes revisar el contrato de préstamo o consultar con tu banco. En general, las hipotecas a tipo variable suelen estar ligadas a este índice.

Entradas relacionadas