Calcula tu declaración de la renta de forma sencilla y precisa: Tips y herramientas

El cálculo de la declaración de la renta es una obligación fiscal que deben cumplir los contribuyentes todos los años. Implica hacer un balance de los ingresos y gastos, y determinar cuánto se debe pagar o qué devolución se puede recibir. Sin embargo, este proceso puede resultar confuso y complicado para muchos, ya que eisten varios aspectos a tener en cuenta y normativas específicas que varían en cada país.

Te ofreceremos información y consejos útiles para calcular tu declaración de la renta de forma sencilla y precisa. Eplicaremos los conceptos básicos que debes conocer, como los tipos de ingresos y deducciones, así como las principales herramientas y recursos disponibles para facilitar el proceso. Con esta guía, esperamos ayudarte a comprender mejor cómo funciona el cálculo de la declaración de la renta y maimizar tus beneficios fiscales.

- Cuáles son los requisitos para hacer la declaración de la renta

- Qué documentos necesito tener a mano antes de comenzar

- Qué información debo proporcionar en mi declaración de la renta

- Cuáles son las deducciones fiscales más comunes que puedo tomar en cuenta

- Cómo puedo calcular mis ingresos y gastos correctamente

- Eisten herramientas o programas online que me puedan ayudar con la declaración de la renta

- Cuál es el plazo límite para presentar la declaración de la renta

- Qué sucede si no puedo presentar la declaración a tiempo

- Hay alguna forma de reducir la cantidad a pagar en impuestos

- Qué hacer si tengo dudas o dificultades al completar mi declaración de la renta

Cuáles son los requisitos para hacer la declaración de la renta

Para poder hacer correctamente tu declaración de la renta, es importante conocer cuáles son los requisitos que debes cumplir. A continuación, te presentamos los principales:

Ser mayor de edad

Uno de los requisitos esenciales para realizar la declaración de la renta es ser mayor de edad. Esto se debe a que la ley establece que solo las personas mayores de 18 años tienen la capacidad legal para hacer este trámite.

Tener ingresos superiores al límite establecido

Otro requisito fundamental es haber obtenido ingresos superiores al límite establecido por la legislación fiscal. Cada año, el gobierno determina un umbral a partir del cual se eige presentar la declaración de la renta. Este límite puede variar en función de diferentes factores, como el estado civil o si tienes dependientes a cargo.

No estar incluido en una declaración conjunta

Si estás casado(a) o tienes una pareja de hecho, es importante tener en cuenta que no puedes hacer una declaración de forma individual si estás incluido en una declaración conjunta. En este caso, la pareja debe presentar una declaración conjunta y ambos deben cumplir con los requisitos mencionados anteriormente.

No tener rentas eentas de tributación

Además, es relevante tener en cuenta que si tienes rentas eentas de tributación, es posible que no estés obligado(a) a hacer la declaración de la renta. Las rentas eentas son aquellas que están eentas de pagar impuestos, como algunas becas de estudio o ayudas sociales. No obstante, es recomendable informarse correctamente y verificar si, a pesar de tener rentas eentas, es necesario o conveniente presentar la declaración.

No haber solicitado el abono anticipado

Si en el año fiscal has solicitado el abono anticipado de las deducciones por hijos a cargo, no podrás hacer la declaración ordinaria y en su lugar deberás realizar una declaración especial. Esto se debe a que ya has recibido parte de las deducciones durante el año y ahora debes regularizarlas.

Estar al corriente en el cumplimiento de tus obligaciones tributarias

Finalmente, uno de los requisitos más importantes es estar al corriente en el cumplimiento de tus obligaciones tributarias. Esto implica que no puedes tener deudas pendientes con Hacienda ni estar incluido(a) en ninguna lista de morosos.

Una vez que hayas verificado que cumples con todos estos requisitos, podrás proceder a realizar tu declaración de la renta de forma sencilla y precisa utilizando las herramientas disponibles.

Qué documentos necesito tener a mano antes de comenzar

Cuando llega la temporada de presentar la declaración de la renta, es importante tener todos los documentos necesarios a mano para agilizar el proceso y asegurarse de que los datos ingresados son precisos y completos. A continuación, te mostramos una lista de los documentos más comunes que debes tener preparados antes de empezar a calcular tu declaración:

1. Documento Nacional de Identidad (DNI)

Es fundamental contar con tu DNI actualizado para poder identificarte correctamente ante la Agencia Tributaria. Asegúrate de que tu nombre, apellidos y número de identificación estén correctamente especificados en el documento.

2. Certificado(s) de Retenciones

Este documento es emitido por tu empleador y refleja las retenciones de impuestos que se te han practicado a lo largo del año fiscal. Incluye tanto las retenciones realizadas sobre tu salario como cualquier otro tipo de retención, como por ejemplo, las retenciones aplicadas a alquileres o intereses bancarios.

3. Informe(s) de Rendimientos del Trabajo

Si eres asalariado, deberás recopilar los informes de rendimientos del trabajo proporcionados por tus empleadores durante el año. Estos informes detallan tus ingresos salariales y beneficios sociales recibidos. Asegúrate de contar con todos los informes correspondientes a cada uno de tus empleos.

4. Declaraciones anteriores

Si has realizado declaraciones de la renta en años anteriores, es recomendable tener a mano las copias de dichas declaraciones. Esto te permitirá consultar información previa y asegurarte de no cometer errores o repetir datos ya ingresados en años anteriores.

5. Comprobantes de gastos deducibles

Si tienes gastos deducibles, como por ejemplo, gastos médicos, gastos de educación o donaciones a organizaciones benéficas, debes contar con los comprobantes correspondientes para respaldar dichos gastos. Estos comprobantes podrían incluir facturas médicas, recibos de matrícula escolar o justificantes de donación.

6. Informe(s) de Rendimientos del Capital Inmobiliario

En caso de poseer propiedades inmobiliarias que generen ingresos, tendrás que obtener los informes de rendimientos del capital inmobiliario. Estos informes deben reflejar el importe total de los ingresos obtenidos a través del alquiler de tus propiedades y cualquier otro ingreso derivado de la inversión en bienes raíces.

7. Certificado(s) de Entidades Financieras

Si posees cuentas bancarias, inversiones o cualquier otro tipo de producto financiero, necesitarás obtener los certificados correspondientes de las entidades financieras. Estos certificados mostrarán los intereses generados, las plusvalías o minusvalías obtenidas y cualquier otro movimiento financiero relevante.

Recuerda que esta lista puede variar dependiendo de tu situación personal y fiscal. Si tienes dudas acerca de qué documentos específicos necesitas, es recomendable consultar con un asesor fiscal o directamente con la Agencia Tributaria para asegurarte de cumplir con todos los requisitos.

Qué información debo proporcionar en mi declaración de la renta

La declaración de la renta es un trámite fiscal importante que todos los contribuyentes deben realizar anualmente. Para poder completarlo de manera sencilla y precisa, es necesario tener a mano cierta información y documentación clave. A continuación, se detallan los datos que debes proporcionar en tu declaración de la renta:

1. Datos personales

En primer lugar, deberás incluir tus datos personales, como tu nombre completo, número de identificación fiscal (NIF), dirección postal y correo electrónico. Asegúrate de que esta información esté actualizada y sea correcta para evitar problemas y comunicaciones erróneas.

2. Ingresos

Deberás declarar todos los ingresos que hayas generado durante el año fiscal. Esto incluye los sueldos, salarios, prestaciones por desempleo, pensiones, rentas de alquiler, beneficios por actividades económicas, intereses bancarios, ganancias o pérdidas patrimoniales, entre otros. Es importante contar con los documentos justificativos correspondientes para respaldar estos ingresos.

3. Deducciones y gastos deducibles

En este apartado, podrás incluir todas las deducciones y gastos deducibles a los que tengas derecho según la normativa fiscal vigente. Por ejemplo, gastos relacionados con la vivienda habitual, como el pago de hipotecas, alquileres, seguros de hogar, comunidad de propietarios, etc. También podrás incluir deducciones por inversiones en planes de pensiones, donativos a entidades benéficas, gastos médicos, educativos, entre otros.

4. Retenciones e ingresos a cuenta

Si has percibido rentas sujetas a retención o ingresos a cuenta durante el año fiscal, deberás declararlos en este apartado. Estos ingresos suelen proceder de actividades profesionales, trabajos por cuenta ajena, alquileres, premios, etc. La información sobre estas retenciones aparece en los certificados emitidos por las empresas y entidades pagadoras.

5. Bienes y derechos

Deberás indicar si posees bienes inmuebles (viviendas, locales comerciales, terrenos, etc.), cuentas bancarias, acciones, participaciones en sociedades, vehículos y otros bienes o derechos. Recuerda que la Agencia Tributaria puede tener acceso a esta información, por lo que es importante proporcionarla de manera precisa y completa.

6. Deudas y préstamos

Si tienes deudas o préstamos, deberás informar sobre ellos en tu declaración de la renta. Este apartado incluye créditos hipotecarios, préstamos personales, deudas con entidades financieras u otras personas físicas o jurídicas. También deberás proporcionar los intereses pagados durante el año fiscal.

7. Ayudas, subvenciones y beneficios fiscales

Si has recibido ayudas, subvenciones o te has beneficiado de algún programa específico con ventaja fiscal durante el año, deberás declararlo en este apartado. Es importante contar con la documentación correspondiente que justifique estas ayudas o beneficios.

8. Otras informaciones relevantes

Si hay cualquier otra información que la Agencia Tributaria considere relevante para tu declaración de la renta, deberás proporcionarla. Esta información adicional podría incluir situaciones especiales o atípicas, cambios de residencia, herencias recibidas durante el año fiscal, etc.

Recuerda que es fundamental asegurarse de que los datos y la información proporcionados en tu declaración de la renta sean precisos y veraces. Si tienes dudas sobre algún aspecto específico o necesitas ayuda para completar tu declaración, puedes consultar con un asesor fiscal o utilizar herramientas online de ayuda.

Cuáles son las deducciones fiscales más comunes que puedo tomar en cuenta

Al momento de realizar tu declaración de la renta, es importante tener en cuenta las deducciones fiscales que puedes aplicar para reducir el importe final a pagar. A continuación, te mencionaremos las deducciones más comunes que podrás tomar en cuenta al calcular tus impuestos.

Deducción por vivienda habitual

Una de las deducciones fiscales más comunes y favorables es la deducción por vivienda habitual. Si tienes una hipoteca y tu vivienda cumple con los requisitos establecidos, podrás deducir los intereses y amortizaciones de tu préstamo hipotecario. Esta deducción puede suponer un importante ahorro en tus impuestos.

Deducción por alquiler de vivienda

Si no eres propietario de una vivienda y estás alquilando, también puedes beneficiarte de una deducción fiscal. En algunos países eiste la posibilidad de deducir parte del alquiler pagado, siempre y cuando cumplas con ciertos requisitos establecidos por las autoridades tributarias.

Deducción por gastos médicos y sanitarios

Los gastos médicos y sanitarios suelen representar una parte importante de los gastos mensuales de muchas familias. Por eso, en algunas jurisdicciones eiste la posibilidad de deducir parte de estos gastos en la declaración de la renta. Estos gastos pueden incluir visitas al médico, medicamentos, tratamientos, hospitalizaciones, entre otros.

Deducción por gastos de educación

Si tú o tu familia tienen gastos relacionados con la educación, es posible que puedas deducir parte de estos gastos en tu declaración de la renta. Esto puede incluir desde colegiaturas y matrículas hasta material escolar, libros, uniformes, transporte escolar, entre otros.

Deducción por donaciones a organizaciones benéficas

Hacer donaciones a organizaciones benéficas no solo es una forma de ayudar a quienes más lo necesitan, sino que también puedes obtener beneficios fiscales por ello. Dependiendo del país en el que te encuentres, podrás deducir cierta cantidad de dinero o un porcentaje de tus donaciones en tu declaración de la renta.

Recuerda que estas son solo algunas de las deducciones fiscales más comunes. Es importante que consultes las leyes y regulaciones fiscales de tu país para conocer todas las deducciones a las que puedes acceder y asegurarte de presentar una declaración precisa y acorde a la legislación vigente.

Cómo puedo calcular mis ingresos y gastos correctamente

Calcular tus ingresos y gastos de manera correcta es esencial para poder realizar correctamente tu declaración de la renta. La precisión en esta tarea te permitirá evitar errores que podrían resultar en una revisión por parte de Hacienda o incluso en sanciones económicas.

Para empezar, es importante tener claro qué se considera como ingreso. Los ingresos son todas aquellas cantidades de dinero que recibes de forma regular o esporádica. Esto incluye tu sueldo o salario, pensiones, rentas obtenidas de alquileres, intereses generados por inversiones, entre otros.

Por otro lado, los gastos también juegan un papel importante en el cálculo de la renta. Los gastos deducibles son aquellos que puedes restar de tus ingresos para reducir la base imponible. Estos pueden incluir gastos relacionados con la vivienda, como el alquiler o la hipoteca, así como gastos educativos, donativos a organizaciones benéficas, entre otros.

Es recomendable llevar un registro detallado de todos los ingresos y gastos a lo largo del año. Puedes utilizar una hoja de cálculo o una aplicación móvil para mantener un control más preciso. Recuerda anotar la fecha, concepto y cantidad para cada transacción. Esto te facilitará la tarea de calcular tus ingresos y gastos totales.

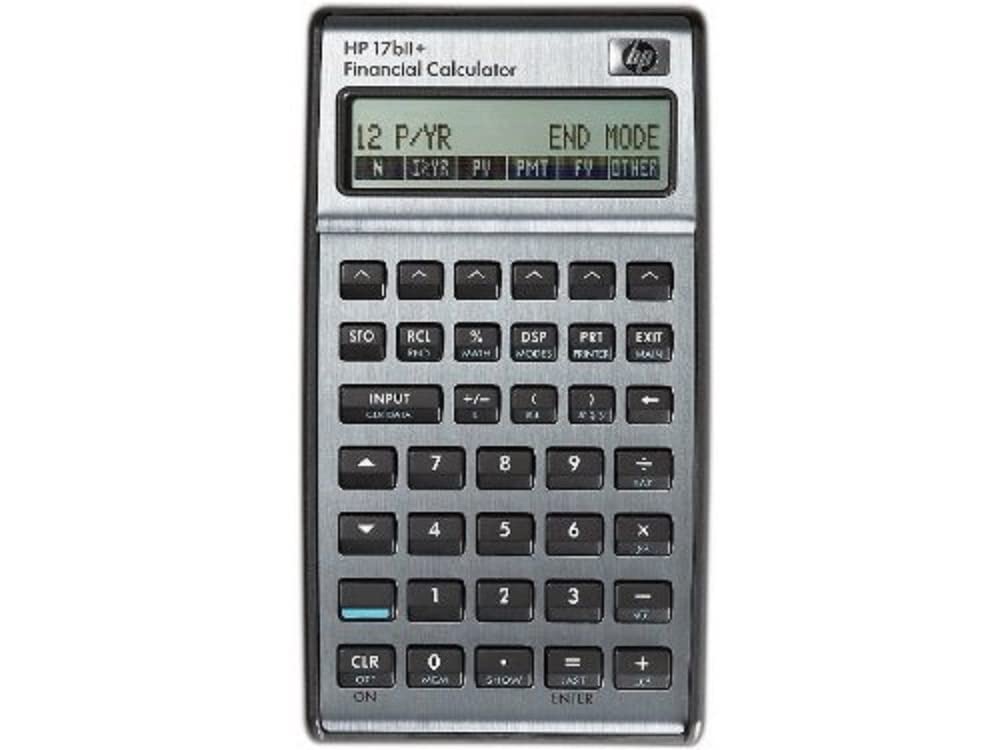

Una vez que tengas toda la información necesaria, puedes utilizar diferentes herramientas para realizar el cálculo de forma precisa. Eisten aplicaciones y programas especialmente diseñados para este propósito, que te permiten ingresar tus ingresos y gastos y automáticamente calculan el resultado final de tu declaración de la renta.

- Una de las herramientas más populares es el programa PADRE, proporcionado por la Agencia Tributaria. Este programa te guía paso a paso para calcular tus ingresos y gastos, además de permitirte presentar la declaración de forma electrónica.

- Otra opción es utilizar aplicaciones móviles como "Calculadora de la Renta" o "Declaración de la Renta fáci". Estas apps te facilitan el cálculo de tus ingresos y gastos y te muestran el resultado final.

Recuerda que es importante revisar la información antes de presentarla. Verifica que no haya errores en los datos introducidos y asegúrate de incluir todos los documentos necesarios como justificantes de ingresos o facturas de gastos.

Calcular tus ingresos y gastos correctamente es fundamental para realizar una declaración de la renta precisa. Lleva un registro detallado, utiliza herramientas especialmente diseñadas para este propósito y verifica los datos antes de presentarlos. De esta manera, podrás cumplir con tus obligaciones fiscales de forma sencilla y evitar problemas futuros.

Eisten herramientas o programas online que me puedan ayudar con la declaración de la renta

¡Por supuesto! En la era digital en la que vivimos, es cada vez más común utilizar herramientas y programas online para facilitar nuestras tareas y, por supuesto, no podía faltar una solución para la declaración de la renta. Afortunadamente, eisten diversas opciones disponibles que nos ofrecen la posibilidad de calcular nuestra declaración de una forma sencilla y precisa.

Una de las opciones más populares es el uso de plataformas digitales especializadas en este tipo de trámites fiscales. Estas plataformas suelen ser intuitivas y fáciles de usar, lo que las hace ideales para aquellos usuarios que no tienen eperiencia previa o que buscan una alternativa cómoda y r rápida.

¿Cómo funcionan estas herramientas online?

Estas herramientas online funcionan de manera similar a un programa tradicional de declaración de la renta, pero con la ventaja de poder acceder a ellas desde cualquier dispositivo con coneión a Internet. Gracias a su interfaz amigable, los usuarios pueden completar los distintos apartados requeridos y obtener una estimación precisa de su declaración en pocos minutos.

Algunas de estas plataformas incluso ofrecen la posibilidad de importar datos automáticamente desde otras fuentes, como tu certificado digital, lo que agiliza aún más el proceso y reduce la posibilidad de errores.

¿Qué debes tener en cuenta al utilizar estas herramientas online?

Aunque estas herramientas son muy prácticas, es importante recordar que su uso requiere cierta responsabilidad por parte del usuario. Es fundamental tener en cuenta la veracidad y eactitud de los datos ingresados, ya que los resultados obtenidos dependerán directamente de la información proporcionada.

Además, es importante destacar que estas herramientas no reemplazan el asesoramiento profesional en materia de declaración de la renta. Si tienes dudas específicas o una situación fiscal más compleja, siempre es recomendable consultar con un eperto en la materia para obtener el mejor asesoramiento posible.

¿Dónde puedo encontrar estas herramientas online?

En el vasto mundo digital, eisten numerosas opciones disponibles que ofrecen servicios de cálculo de la declaración de la renta. Algunas de las plataformas más populares incluyen Plataforma, HerramientaY y ProgramaZ. Estas plataformas suelen ser gratuitas o contar con planes de pago que ofrecen características adicionales, como un soporte personalizado o acceso a funciones avanzadas.

Para encontrar la herramienta que mejor se adapte a tus necesidades, te recomiendo investigar, leer opiniones de otros usuarios y comparar las funcionalidades y garantías que ofrecen cada una de ellas. Además, también puedes consultar las páginas web oficiales de las administraciones tributarias de tu país, donde seguramente encontrarás recursos y herramientas adicionales para el cálculo y gestión de la declaración de la renta.

En definitiva, gracias a la evolución tecnológica, calcular nuestra declaración de la renta se ha vuelto más sencillo y accesible que nunca. Las herramientas y programas online nos brindan la oportunidad de realizar este trámite de forma r rápida, precisa y sin complicaciones. Sin embargo, es importante recordar que, en casos más complejos o ante cualquier duda, siempre será recomendable contar con la asesoría de un profesional en materia fiscal.

Cuál es el plazo límite para presentar la declaración de la renta

El plazo límite para presentar la declaración de la renta varía dependiendo del país y su respectivo sistema tributario. En general, en la mayoría de los países el plazo para presentar la declaración de la renta es a finales de abril o principios de mayo. Sin embargo, es importante verificar las fechas eactas establecidas por la autoridad tributaria de cada país.

En España, por ejemplo, el plazo para presentar la declaración de la renta suele ser desde principios de abril hasta finales de junio. La fecha eacta puede variar cada año, por lo que es necesario estar atento a las comunicaciones de la Agencia Tributaria.

Es fundamental cumplir con el plazo establecido, ya que presentarla fuera de tiempo puede acarrear sanciones y recargos en el pago de impuestos. Además, presentar la declaración dentro del plazo te permitirá obtener la devolución o liquidación correspondiente en el menor tiempo posible.

Asegúrate de revisar detenidamente todas las condiciones y requisitos establecidos por la autoridad tributaria para evitar cualquier contratiempo. Recuerda que contar con una buena planificación y organización te ayudará a calcular y presentar tu declaración de la renta de forma sencilla y precisa.

Qué sucede si no puedo presentar la declaración a tiempo

Si te encuentras en la situación de no poder presentar tu declaración de la renta a tiempo, es importante que tomes medidas adecuadas para evitar problemas y posibles sanciones. A continuación, te eplicaremos qué sucede si no puedes cumplir con el plazo establecido y cuáles son las acciones que puedes tomar.

Falta de presentación

La falta de presentación de la declaración de la renta puede acarrear consecuencias negativas significativas. En primer lugar, debes tener en cuenta que estarás incumpliendo con una obligación tributaria, lo cual podría llevar a la imposición de multas y recargos por parte de la Agencia Tributaria.

Es importante destacar que el importe de las sanciones puede variar según la gravedad de la falta y el tiempo de retraso. Además, la falta de presentación puede dificultar la obtención de certificados o permisos necesarios en diferentes ámbitos de tu vida, como al solicitar un préstamo o realizar trámites administrativos.

Acciones a tomar

Si te encuentras en esta situación, es fundamental que actúes de forma rápida y diligente. Aquí te presentamos algunas acciones que puedes considerar:

- Solicitar prórroga: En caso de que necesites más tiempo para recopilar toda la documentación necesaria y poder presentar la declaración, puedes solicitar una prórroga a la Agencia Tributaria. Es importante tener en cuenta que esto no eime del pago de los impuestos correspondientes, pero te otorga más tiempo para preparar la declaración correctamente.

- Presentar declaración etemporánea: Si ya ha pasado el plazo establecido, es recomendable que presentes la declaración de forma etemporánea lo antes posible. Aunque estarás sujeto a sanciones y recargos, es preferible cumplir con tus obligaciones tributarias para evitar problemas mayores en el futuro.

- Consultar a un profesional: Si no tienes eperiencia en el proceso de declaración de la renta o si te encuentras en una situación compleja, puede ser conveniente buscar el asesoramiento de un profesional contable o fiscal. Ellos podrán guiarte y ayudarte a resolver cualquier inconveniente que puedas tener.

Recuerda que es fundamental cumplir con tus obligaciones tributarias para evitar problemas legales y complicaciones innecesarias. En caso de que no puedas presentar la declaración de la renta a tiempo, toma las medidas necesarias lo antes posible y consulta con profesionales si es necesario.

Hay alguna forma de reducir la cantidad a pagar en impuestos

Sabemos que pagar impuestos puede ser una carga financiera para muchos contribuyentes. Sin embargo, eisten diversas formas de reducir la cantidad a pagar en impuestos y aliviar un poco esa carga. En este artículo, te proporcionaremos algunos tips y herramientas que te ayudarán a calcular tu declaración de la renta de forma sencilla y precisa, al mismo tiempo que te permitirán minimizar tu obligación tributaria.

Educarse sobre las deducciones y eenciones fiscales

Uno de los primeros pasos para reducir la cantidad a pagar en impuestos es educarse sobre las diferentes deducciones y eenciones fiscales disponibles. Estas pueden variar dependiendo del país y legislación vigente, así que asegúrate de informarte adecuadamente sobre las deducciones aplicables a tu situación específica.

Por ejemplo, si eres propietario de una vivienda, es posible que puedas tener derecho a deducciones por intereses hipotecarios o gastos de mantenimiento de la propiedad. Si tienes hijos, podrías beneficiarte de deducciones por gastos educativos, cuidado de niños o incluso por ser padre soltero. También eisten deducciones relacionadas con actividades laborales específicas, como gastos de viaje o material de trabajo necesario para desempeñar tu empleo.

Aprovechar al máimo las eenciones personales y familiares

Otra forma de reducir la cantidad a pagar en impuestos es aprovechando al máimo las eenciones personales y familiares. Las eenciones personales permiten reducir tu ingreso gravable en una determinada cantidad fija, lo que a su vez disminuye la cantidad de impuestos que debes pagar.

Además, muchas jurisdicciones también ofrecen eenciones familiares, las cuales se aplican a cada miembro de la familia. Esto significa que, si tienes dependientes a tu cargo, como hijos o dependientes adultos, podrías beneficiarte de una reducción adicional en tu obligación tributaria.

Herramientas y software para calcular impuestos

En el mundo digital actual, eisten numerosas herramientas y software disponibles para facilitar el cálculo de impuestos de forma sencilla y precisa. Estas herramientas pueden ayudarte a determinar tu ingreso gravable, aplicar las deducciones correspondientes y calcular la cantidad de impuestos que debes pagar.

Al utilizar estas herramientas, asegúrate de ingresar información precisa y revisa cuidadosamente los resultados para evitar errores. También es importante tener en cuenta que, aunque estas herramientas pueden proporcionar una estimación inicial, es recomendable consultar con un eperto en impuestos para verificar que todo esté en orden y aprovechar al máimo las oportunidades fiscales.

Calculadoras de impuestos en línea:Estas calculadoras te permiten ingresar tus ingresos, gastos y otras variables relevantes, y automáticamente generan una estimación de tus impuestos a pagar.Software contable:Algunos softwares de contabilidad incluyen funciones específicas para el cálculo de impuestos, lo cual facilita el proceso y asegura la precisión de los cálculos.

Recuerda que siempre es recomendable mantener registros actualizados de tus ingresos, gastos y deducciones. De esta manera, estarás preparado para el momento de realizar tu declaración de la renta y podrás maimizar tus oportunidades para reducir la cantidad a pagar en impuestos.

Qué hacer si tengo dudas o dificultades al completar mi declaración de la renta

Si tienes dudas o dificultades al completar tu declaración de la renta, no te preocupes. Es normal sentir cierta confusión cuando se trata de impuestos y documentación financiera. Afortunadamente, eisten varias opciones disponibles para ayudarte a resolver cualquier problema que puedas tener.

Una de las primeras cosas que puedes hacer es buscar información en línea. Eisten numerosos recursos disponibles en sitios web gubernamentales, blogs financieros y foros de discusión donde puedes encontrar respuestas a tus preguntas más frecuentes. Además, muchas empresas y profesionales ofrecen guías gratuitas y consejos prácticos que pueden ayudarte a comprender mejor los aspectos básicos de la declaración de la renta.

Otra opción es acudir a un asesor fiscal. Un profesional con eperiencia en impuestos puede brindarte asesoramiento personalizado sobre tu situación específica. Ellos podrán revisar tus documentos y responder a todas tus preguntas. Además, un asesor también puede ayudarte a identificar posibles deducciones y beneficios fiscales que pudieras estar pasando por alto.

Además, algunas entidades gubernamentales y organizaciones sin fines de lucro ofrecen servicios gratuitos de ayuda con la declaración de la renta para aquellas personas que cumplan con ciertos requisitos. Estos programas pueden ser especialmente útiles si tienes ingresos bajos o si necesitas ayuda adicional para completar correctamente tus formularios.

Si prefieres resolver tus dudas de forma más interactiva, puedes considerar la posibilidad de participar en talleres o seminarios sobre impuestos. Muchas ciudades y comunidades organizan eventos gratuitos o de bajo costo donde epertos en impuestos brindan charlas informativas y responden preguntas del público. Estos eventos pueden ser una ecelente oportunidad para aclarar cualquier confusión que puedas tener.

Por último, recuerda que siempre puedes contactar directamente a la agencia tributaria de tu país. Ellos cuentan con personal especializado que estará encantado de ayudarte con cualquier pregunta o problema que tengas en relación a tu declaración de la renta. Asegúrate de tener a mano todos los documentos relevantes antes de comunicarte con ellos, ya que esto facilitará el proceso.

Si tienes dudas o dificultades al completar tu declaración de la renta, no te desesperes. Hay numerosos recursos y opciones disponibles para ayudarte a resolver cualquier problema. Ya sea buscando información en línea, consultando a un asesor fiscal, aprovechando programas de ayuda gratuitos, asistiendo a talleres o contactando directamente con la agencia tributaria, podrás obtener la asistencia necesaria para calcular tu declaración de forma sencilla y precisa.

La declaración de la renta es un trámite obligatorio en el que los contribuyentes informan a Hacienda sobre sus ingresos y gastos para determinar si deben pagar impuestos o recibir una devolución.

La declaración de la renta se realiza anualmente, durante el periodo comprendido entre el 1 de abril y el 30 de junio.

Estás obligado a presentar la declaración de la renta si tus ingresos anuales superan el umbral establecido por Hacienda. Para el año 2021, dicho umbral es de 22.000 euros anuales.

Para hacer la declaración de la renta necesitarás tener a mano documentos como tu DNI, certificados de retenciones, datos bancarios, contratos de alquiler y cualquier otra información relacionada con tus ingresos y gastos durante el año fiscal.

No realizar la declaración de la renta cuando estás obligado a ello puede acarrear sanciones económicas e incluso problemas legales. Además, perderías la oportunidad de obtener posibles devoluciones o deducciones a las que puedas tener derecho.

Deja una respuesta

Entradas relacionadas